会社を守るためにM&Aを選んだつもりなのに、売却後に多額の借金だけが残る。

「ルシアンホールディングス」の報道を見て、そんな最悪の未来が頭をよぎった社長も多いはずです。

結論からお伝えすると、悪質な買い手や仲介会社には、交渉のかなり早い段階から“サイン”が出ています。

そのサインを冷静に見抜き、専門家と一緒に交渉の舵を取れば、社長自身の判断で会社と人生を守れます。

この記事では、ルシアン事件から学べるポイントを、「怖い話」ではなく 実際に使えるチェックリストと行動ステップ に落とし込みます。

- ルシアン事件で何が起きたのか(社長目線での整理)

- 危険な買い手・仲介会社の「レッドフラグ」

- 今日から使える防御の3ステップ

- 「破談が怖い」という本音に向き合うQ&A

を、元銀行員・現M&Aアドバイザーの視点からお伝えします。

なぜ「ルシアン事件」は他人事ではないのか?──中小企業M&Aの現実

結論から言うと、ルシアン事件は一部の特殊な詐欺ではなく、中小企業M&Aの“構造的な弱点”が表に出た事例です。

多くの報道では、ルシアンホールディングスという買い手企業に譲渡した元社長が、経営者保証(個人保証)を外せないまま、多額の借金だけを背負った状況が伝えられました。

一部の元社長は、退職後の生活どころか、老後資金まで脅かされています。

この構図は、地方の製造業や建設業、サービス業で今まさに進行しているM&Aと、決して遠い世界の話ではありません。

- 買い手は「事業再生」を掲げて元社長に安心感を与える

- M&A仲介会社は「実績がある買い手企業」として継続的に案件を紹介する

- 元社長は「銀行も仲介も勧めているのだから大丈夫だろう」と考える

- 契約時点では経営者保証の行方があいまいなまま先送りになる

この流れは、ルシアンホールディングスという固有名詞を抜いても、地方のM&Aの現場で頻繁に見かけるパターンです。

社長は「自分は慎重なほうだ」と感じていても、次のような思考になりがちです。

- 「紹介された相手だから、変な会社ではないだろう」

- 「ここを逃したら、もう買い手が見つからないかもしれない」

- 「細かい契約の話は専門家に任せたいが、誰に頼めばいいか分からない」

この心理状態のまま交渉が進むと、レッドフラグを見ても“気のせい”として飲み込んでしまう危険性があります。

会社を売る交渉の場では、「この人たちを信じていいのか」という不安を口に出せない社長がとても多いです。

しかし、違和感を覚えたときに立ち止まれるかどうかが、その後の人生を大きく分けます。

ルシアン事件は、「違和感を覚えたときにどう行動すべきか」をあらためて考えさせてくれる事例です。

悪質な買い手・仲介を生む構造──“成功報酬モデル”が引き起こす歪み

ここからは少し視点を変えて、なぜ悪質な買い手や仲介会社が生まれやすいのかという構造を整理します。

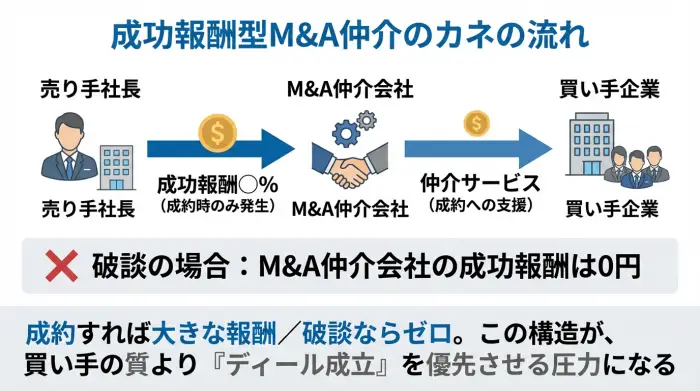

成功報酬型M&A仲介モデルの“力学”

多くのM&A仲介会社は、「成功報酬型」のビジネスモデルで動いています。

- 取引が成約した場合:

→ 売却額に応じた多額の成功報酬が入る - 破談になった場合:

→ 成功報酬はゼロ(着手金があっても小さい)

この構造は、一見すると「成約しないと報酬がもらえないので、仲介会社も必死に動いてくれる」とメリットに見えます。

しかし、裏側では「どんな買い手であっても、とにかく成約させたい」という強いインセンティブが働きます。

- 買い手の資金力や事業計画に不安があっても、「大丈夫だと思いますよ」と押し切りたくなる

- 売り手が不安を口にしても、「ここまで来たのだから決断しましょう」と背中を押したくなる

- 経営者保証や契約条項にリスクがあっても、詳細に触れずに話を前に進めたくなる

このインセンティブが悪用されると、M&A仲介会社は売り手社長の“味方”ではなく、「ディールをまとめるプレイヤー」に変質します。

ルシアンホールディングスのように、複数の仲介会社が継続的に案件を送り込んでいたケースでは、

- 買い手企業に案件を流せば流すほど、仲介会社側に成功報酬のチャンスが増える

- 買い手企業の内情が多少悪くても、「今回も何とかなるだろう」と目をつぶりやすい

という構造的な共犯関係が生まれやすくなります。

「仲介会社=味方」という思い込みを手放す

ここでお伝えしたいのは、

「すべてのM&A仲介会社が悪い」という話ではありません。

ということです。

ただし、報酬構造の時点で、売り手社長と仲介会社の利害が完全には一致していないことだけは、はっきり意識しておく必要があります。

- 売り手社長のゴール:

→ 「会社と従業員と自分の人生を、長期的に守れること」 - M&A仲介会社のゴール:

→ 「一定期間内にディールを成約させ、成功報酬を得ること」

このゴールのズレを理解したうえで、「仲介会社を信頼しつつも、最後の判断は自分と専門家で行う」ことが、防御の第一歩になります。

【結論】: 成功報酬型の仲介会社と取引するときは、「この人は成約してようやく報酬が出る立場にいる」と頭の中で一度つぶやいてから話を聞いてください。

なぜなら、この視点を持つだけで、仲介会社の発言を「売り手社長の人生を守るアドバイス」ではなく、「ディールを成立させるための営業トーク」として冷静に聴き分けることができます。この小さな意識の違いが、危険なディールから身を守る大きなバリアになります。

社長が今すぐ使える「レッドフラグチェックリスト」と防御の3ステップ

ここからが、社長にとって最も重要なパートです。

「どんなサインが出たら危険なのか」「気づいたときにどう動くか」を、具体的なチェックリストとして整理します。

買い手企業のレッドフラグチェックリスト

買い手企業が次のような特徴を見せる場合、慎重な対応が必要です。

- 買い手企業の最新の決算書や資金調達状況の開示を渋る

- 買収後の投資計画や従業員の処遇について、抽象的な表現しか出てこない

- 銀行からの借入条件や、買収資金の出どころを質問すると、話題をそらす

- 短期間で複数社を買収しているのに、統合後の状況を具体的に説明できない

このような兆候は、将来的に運転資金が不足したり、約束していた投資が実行されなかったりする前触れになりがちです。

M&A仲介会社のレッドフラグチェックリスト

M&A仲介会社についても、次のようなサインには要注意です。

- 買い手企業の説明をするときに、メリットばかりを強調し、リスクにはほとんど触れない

- 「この買い手を逃すと、もうチャンスは当分ありません」と、過度にスピード決断を迫る

- 経営者保証の扱いや契約条項のリスクを質問しても、「専門家と話しておきます」と濁すだけで具体的な回答が出てこない

- 仲介会社がルシアンホールディングスのような買い手企業に、過去に多数の案件を紹介しているのに、実務上の問題点をほとんど共有しない

仲介会社が売り手社長の疑問を真正面から受け止めず、「大丈夫です」の一言で片づけようとするとき、そこには成功報酬への強いインセンティブが潜んでいる可能性があります。

契約条項のレッドフラグチェックリスト

契約書の中身にも、見逃したくないサインがあります。

- 経営者保証(個人保証)がいつまでに、どの条件で外れるのかが明記されていない

- 表明保証(会社の状態についての約束)に、売り手にとって過度に重い責任が課されている

- 買収価格の一部を後払いとするアーンアウト条項がありながら、その達成条件が買い手側の裁量に依存している

- 契約書案が出てきても、十分な時間を与えられずにサインを求められる

こうした条項は、後からトラブルが表面化したときに、元社長だけが責任を負わされる土台になり得ます。

防御の3ステップ:違和感に気づいたときの動き方

レッドフラグに気づいたとき、社長は次の3ステップで動くことをおすすめします。

- 違和感を言語化してメモする

- 「なんとなく不安だ」で終わらせず、

「経営者保証がいつ外れるのか、具体的な条件が出ていない」

「買い手企業が運営中の他社の状況を説明できなかった」

と、事実ベースのメモにしておきます。

- 「なんとなく不安だ」で終わらせず、

- 交渉のスピードを一度緩める宣言をする

- 仲介会社や買い手企業に対して、

「経営者保証の扱いを含め、専門家と相談したいので少し時間をください」

と、理由を添えてスピードを落とすと伝えます。

- 仲介会社や買い手企業に対して、

- 売り手側の専門家チームに相談する

- M&Aに詳しい弁護士や、公的機関の窓口、中小企業診断士など、

売り手社長側の立場で見てくれる専門家に相談します。 - 可能であれば、銀行・税理士を含めた複数の専門家で条件を検証してもらいます。

- M&Aに詳しい弁護士や、公的機関の窓口、中小企業診断士など、

この3ステップを踏めば、仲介会社や買い手企業との関係を壊すことなく、冷静に立ち止まることができます。

| 観点 | 比較的安全な買い手企業の特徴 | 危険な買い手企業の特徴 |

|---|---|---|

| 資金力・財務情報の開示姿勢 | 最新の決算書や資金調達状況を自ら提示し、質問にも具体的に回答する | 決算書の開示を渋り、資金の出どころや借入条件をぼかして説明する |

| 買収後の事業計画 | 投資計画・雇用維持方針・統合スケジュールが数値を含めて説明される | 「シナジーを期待している」など、抽象的な表現が多く具体的な数字が出てこない |

| デューデリジェンスへの姿勢 | 必要なデューデリジェンス期間を確保し、双方が納得するまで検証する | デューデリジェンス期間を短くしたがり、資料請求も最小限にとどめようとする |

| 経営者保証の扱い | 経営者保証をいつ・どのような条件で外すか、銀行を含めて協議する姿勢がある | 経営者保証の話題になると「あとで何とかします」と詳細を避ける |

| コミュニケーションの透明性 | 不都合な情報も含めてオープンに共有し、質問を歓迎する | 不利な情報への質問に対して話題をそらしたり、回答を先延ばしにする |

✍️ 専門家の経験からの一言アドバイス

【結論】: 資金力よりも「情報開示への姿勢」を重視して買い手企業を見てください。

なぜなら、決算書や借入状況、統合後の計画をきちんと共有できない企業は、買収後に想定外の問題が噴出する可能性が高いからです。情報開示を嫌がる買い手企業は、ルシアンホールディングスに限らず、トラブルの芽を抱えていると考えて慎重に距離を取ることをおすすめします。この視点が、中小企業オーナー社長の人生を守る大きなフィルターになります。

よくある不安とQ&A──「破談になったらどうする?」まで正直に答えます

最後に、実際の現場で社長からよく受ける質問をQ&A形式でまとめます。

Q1. 仲介会社に疑問をぶつけると、案件を止められそうで怖いです

A.

売り手社長が疑問をぶつけた程度で、案件自体を止める仲介会社であれば、その仲介会社と組み続けること自体がリスクです。

- 「経営者保証の扱いをもっと具体的に詰めたい」

- 「買い手企業の財務状況について、専門家からもコメントをもらいたい」

こうした要望は、売り手社長の正当な権利です。

誠実なM&A仲介会社であれば、「その点は重要なので、一緒に確認しましょう」と応じます。

Q2. 破談になったら、次の買い手は本当に見つかるのでしょうか?

A.

破談が怖い気持ちはよく分かります。しかし、危険なディールが一度成立してしまうほうが、はるかに取り返しがつきません。

- 破談になっても、条件や体制を整え直すことで、より良い買い手に出会えたケースは多くあります。

- 逆に、無理に成約してからトラブルになった場合、元社長の時間・お金・名誉のすべてが大きく削られます。

M&Aは、「一回勝負の就職活動」のようなものです。

「内定が出たからとりあえず入社する」のではなく、「この会社と人生をともに歩めるか」を基準に、破談の可能性も含めて検討することが大切です。

Q3. 弁護士や専門家に相談すると、相手を疑っていると思われませんか?

A.

むしろ、きちんと専門家を入れて交渉する売り手社長は、買い手企業からも信頼されます。

- 買い手企業の立場でも、「法務・税務をきちんと確認したうえで長く付き合える相手か」を見ています。

- 売り手社長が専門家を入れないまま感覚で決めるほうが、買い手企業にとっても不安材料になります。

「大事な決断なので、弁護士と税理士にも内容を確認してもらいます」と伝えることは、

自分と会社を大切にしている証拠であり、失礼には当たりません。

Q4. 経営者保証がどうしても外れない場合、M&Aを諦めるべきでしょうか?

A.

経営者保証が完全に外れないケースは現実にあります。

その場合でも、

- 保証金額を段階的に減らす

- 一定期間の業績達成を条件に保証を軽くする

- 銀行と三者で保証のあり方を交渉する

など、「ゼロか100か」ではない選択肢があります。

重要なのは、

「経営者保証がどう扱われるのか」を、最初から最後まで社長自身が把握していること

です。

交渉の過程で保証の話があいまいにされる場合は、その時点で立ち止まるべきサインと考えてください。

まとめ

最後に、この記事の要点を3つに絞ります。

- ルシアン事件は、特殊な詐欺ではなく、中小企業M&Aの構造的な弱点が露呈した事例である。

- 成功報酬型M&A仲介モデルは、売り手社長と仲介会社の利害をズラし、悪質な買い手を生みやすい土壌になり得る。

- 買い手企業・仲介会社・契約条項のレッドフラグをチェックし、違和感を覚えたら交渉を緩めて専門家に相談することが、社長と従業員の人生を守る最善の防御策である。

あなたの「何かおかしい」という感覚は、会社と従業員を守るための大切なセンサーです。

そのセンサーを無視せず、事実としてメモし、専門家と共有してください。

この記事のチェックリストを印刷し、現在進行中のM&A案件や、これから相談する予定の案件について、

- 銀行の担当者

- 顧問税理士

- M&Aに詳しい弁護士

と一緒に確認する場を一度設けてみてください。

それだけでも、ルシアン事件のような地雷を避ける確率は大きく変わります。